КОЭФФИЦИЕНТНЫЙ АНАЛИЗ ПРИ МОНИТОРИНГЕ ПРОБЛЕМНОГО КРЕДИТА

Данная статья посвящена финансовым показателям, которые можно применять при возникновении проблемной задолженности и/или при выявлении существенных отрицательных тенденций в бизнесе клиента, которые могут негативно отразиться на погашении кредита. Такие показатели бывают полезными при оценке риска и принятия своевременных решений относительно дальнейшей работы с проблемной задолженностью.

Применение на практике дополнительных финансовых показателей и коэффициентов особенно актуально, когда возрастает доля проблемных активов в финансовых учреждениях, и мы можем отмечать экономические потери наших клиентов.

Расчет финансовых коэффициентов является одним из инструментов финансово-экономического анализа клиентов (Для получения более подробной информации о коэффициентах, откройте электронный урок «Коэффициентный анализ» на Платформе по передаче и обмену знаниями RSBP www.rsbp-ca.org).

В дополнение к набору основных коэффициентов, используемых при финансово-экономическом анализе, в случаях работы с проблемными кредитами, можно использовать следующие показатели:

- Точка безубыточности

- Сальдо ликвидных средств

- Коэффициент прочности товарно-материальных запасов

- Соотношение собственного капитала и общего объема кредитов

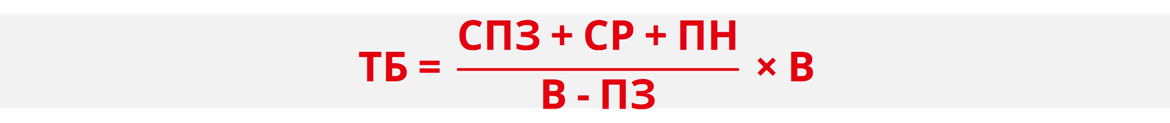

Точка безубыточности (ТБ) в денежном выражении

Показывает минимально допустимый объем реализации продукции в денежном выражении, при котором предприятие будет являться безубыточным (прибыль будет равняться нулю). Есть несколько формул расчета точки безубыточности, но наиболее применимая в анализе микро- и малого бизнеса представлена следующим образом.

СПЗ – совокупные постоянные и условно-постоянные затраты (фактически начисленные в отчетном периоде),

CP – семейные расходы,

ПН – начисленные проценты (по всем бизнес-кредитам),

В – выручка,

ПЗ – переменные затраты

Данный показатель используется при анализе динамики выручки и показывает величину выручки клиента, необходимую для выполнения взятых на себя обязательств (за исключением взносов по телу кредита) без нанесения ущерба собственному капиталу. Это, например, может помочь в принятии решений о реструктуризации задолженности.

Семейные расходы целесообразно включать в расчет при работе с сегментом микро- и малого бизнеса, где прослеживается тесная взаимосвязь между бизнесом и семьей и, как правило, бизнес является главным, а иногда и единственным источником средств для семейного бюджета.

Будьте внимательны в своих расчетах, так как данный показатель не является постоянным и может изменяться при изменении условий функционирования бизнеса. Например, расширение производства или открытие новых точек продаж, как правило, неизбежно приведет к росту издержек: возрастают затраты на аренду новых помещений, происходит увеличение числа работающего персонала и, следовательно, расходы на оплату труда, и т.д. Предприятие, в связи с увеличением объемов бизнеса, будет иметь новую точку безубыточности, более высокую.

Рост точки безубыточности при неизменных условиях ведения бизнеса является сигналом ухудшения финансового положения предприятия.

Важность точки безубыточности при анализе бизнеса также можно увидеть при ее сравнении с другими финансовыми показателями. Например, при анализе динамики объема реализации продукции точка безубыточности может быть использована для расчета прибыльности/убыточности бизнеса в каждом отдельно взятом периоде.

Сальдо ликвидных средств (СЛС)

Ухудшение финансового состояния бизнеса, в основном, влияет на ликвидность бизнеса. Для поддержания объемов продаж предприятия могут увеличить долю расчетов с отсрочкой платежа, тем самым увеличивая долю дебиторской задолженности. Результат: прибыль есть, а денег для погашения обязательств нет.

Сальдо ликвидных средств на отчетную дату позволит нам оценить возможности предприятия своевременно осуществлять платежи по кредитам. Данный показатель можно получить, составив отчет Cash-flow. Также сальдо ликвидных средств возможно рассчитать и без составления такого отчета.

ОД – остаток денежных средств на начало периода,

ПД – поступление денежных средств за период,

ПП – прочие поступления,

З – закупки совершенные и оплаченные за анализируемый период,

СПЗ - совокупные постоянные затраты,

ВЗ – общий взнос по всем кредитам, в т.ч. потребительским,

СР – семейные расходы

Данный показатель отражает ситуацию в бизнесе с точки зрения моментальной ликвидности. Так же можно рассчитывать прогнозное значение на будущие месяцы, особенно для тех видов бизнеса, которые имеют ярко выраженную сезонность.

Коэффициент прочности ТМЗ

Очень часто складывается ситуация, когда клиент поддерживает ликвидность бизнеса и своевременно выполняет взятые на себя обязательства, но бизнес может показывать убыточные результаты деятельности. Погашения по обязательствам, как правило, происходят за счет реализации либо основных, либо оборотных средств (чаще всего товарно-материальных запасов). Снижение расходов на пополнение ТМЗ ведет к уменьшению их объема, и, тем самым, оказывает влияние не только на финансовый результат, но и на существование самого бизнеса. Необдуманное сокращение ТМЗ в конечном итоге приведет к закрытию бизнеса и тем самым поставит под сомнение возвратность кредита.

Для экономической оценки таких явлений бизнеса рекомендуем рассчитывать коэффициент прочности товарно-материальных запасов (КПтмз), который показывает срок (в месяцах), в течение которого клиент может поддерживать ликвидность текущим объемом ТМЗ при условии сохранения текущей ситуации.

ЧП – чистая прибыль за период (месяц),

ВЗ – общий взнос по всем бизнес кредитам.

Данный показатель необходимо сопоставлять с количеством месяцев, оставшихся до полного погашения кредита. В случае превышения срока до окончания кредитного договора над КПТМЗ, необходимо принимать управленческие решения, такие как: реструктуризация, досрочное погашение за счет продажи активов и пр.

Однако необходимо учесть, что уменьшение товарно-материальных запасов в большинстве случаев влечет за собой падение объемов реализации и тем самым ухудшает финансовый результат деятельности и снижает показатель КПтмз.

Соотношение собственного капитала к сумме кредитов (ССК общий)

Предприниматели предпочитают использовать несколько источников финансирования бизнеса и, особенно когда бизнес идет на спад, они могут привлечь все дополнительно имеющиеся источники и возможности с целью пролонгации расчетов с поставщиками, закупок дополнительного ТМЗ в надежде на повышенные продажи и в худшем случае перекрытия текущих платежей по кредитам. Тот факт, что на одного заемщика сегодня приходится по несколько кредитных продуктов, уже не редкость, и сегмент малого бизнеса - не исключение.

Коэффициент ССК позволяет оценить зависимость клиента от внешнего финансирования и показывает соотношение собственного капитала в бизнесе и вне бизнеса к сумме всех кредитов, в т.ч. и потребительских.

СКб – собственный капитал в бизнесе,

СКл – собственный капитал вне бизнеса (личный),

Кб – сальдо текущих кредитов в бизнесе,

Кл – сальдо текущих кредитов вне бизнеса (личные)

Рекомендованное значение этого коэффициента для микро-бизнеса и нижнего сегмента малого бизнеса - не меньше 1.

Важно помнить, что особенно в сегментах микро- и очень малый бизнес, сумма заемных средств не должна превышать сумму собственного капитала заемщика. Если сумма кредитов превышает сумму собственного капитала, то риск для финансового учреждения значительно высок.

Необходимые данные

Для расчета вышеперечисленных показателей необходимо запросить у клиента, как минимум, следующие данные:

- объем реализации за последний месяц (c отсрочкой и без отсрочки платежей);

- изменения в ценовой политике (торговая наценка, рентабельность производства);

- объем поступлений денежных средств за последний месяц;

- объем закупок за последний месяц (c отсрочкой и без отсрочки платежей);

- постоянные или условно-постоянные расходы (заработная плата, налоги, аренда, транспортные расходы и пр.);

- семейные расходы (с учетом изменений занятости членов семьи);

- взносы по текущим кредитам (бизнес и потребительские кредиты) других финансовых учреждений с учетом возможных изменений[1];

- объем ликвидных средств;

- остаток товарно-материальных запасов;

- основные средства;

- объем дебиторской и кредиторской задолженности с датой погашения;

- сальдо по кредитам других финансовых учреждений[2].

[1] Если заемщик имеет взносы по другим обязательствам, например частные займы или прочее, то рекомендуется их включить. При этом важно учесть, что выявление такой информации затруднительно и то, что условия погашения данных обязательств могут более гибкими в сравнении с условиями обязательств к финансовым институтам

[2] См. выше

Рассмотрим расчет и анализ показателей на примере:

|

Клиент занимается розничной торговлей ювелирными изделиями из серебра. В июне клиенту был выдан кредит в сумме 500 000 ден. единиц на пополнение оборотных средств на 16 месяцев (взнос по кредиту составляет 35 000 ден. единиц). На протяжении последних месяцев у клиента наблюдаются нарушения графика платежей. Данные последнего мониторинга в январе следующего года следующие: |

|

|

Выручка за последние месяцы работы |

октябрь – 400 000 ден. единиц, ноябрь – 250 000 ден. единиц, декабрь – 325 000 ден. единиц |

|

Переменные расходы |

октябрь – 307 692 ден. единиц, ноябрь – 192 308 ден. единиц, декабрь – 250 000 ден. единиц |

|

Постоянно или условно-постоянные расходы, включая все начисленные проценты |

40 000 ден. единиц |

|

Семейные расходы (с учетом погашения потребительского кредита) |

20 000 ден. единиц |

|

Деньги в кассе |

0 ден. единиц, т.к. все накопленные средства были направлены на погашение взносов по кредиту. |

|

Деньги в кассе на начало предыдущего периода |

0 ден. единиц, т.к. все накопленные средства были направлены на погашение взносов по кредиту, который был осуществлен в декабре |

|

Остатки товара |

400 000 ден. единиц |

|

Остатки товара на момент выдачи кредита |

500 000 ден. единиц |

|

Остаток по бизнес-кредиту |

280 000 ден. единиц |

|

Остаток по потребительскому кредиту на покупку недвижимости |

1 000 000 ден. единиц |

|

Собственный капитал бизнеса |

500 000 ден. единиц |

|

Собственный капитал вне бизнеса |

1 500 000 ден. единиц |

|

Стоимость приобретенного товара за последний месяц |

230 000 ден. единиц |

Для расчетов ТБ (точки безубыточности) будем использовать среднюю выручку за последние три месяца – 325 000 ден. единиц ((400 000+250 000+325 000)/3), переменные расходы предпринимателя составят – 250 000 ден. единиц ((307 692+192 308+250 000)/3).

В результате расчетов получим следующие данные:

Таким образом, минимально допустимая выручка клиента, при которой ее бизнес является безубыточным, составляет 260 000 ден. единиц. Сравнивая этот показатель с выручкой, мы видим, что финансовый результат ноября был отрицательным.

Нарушение графика платежей говорит о проблемах ликвидности бизнеса клиента.

Расчетное значение показателя Сальдо ликвидных средств составит:

Сальдо ликвидных средств, полученное расчетным путем, подтверждает правильность предоставленных клиентом данных.

Рассчитав показатель прибыли за последние три месяца, мы получим – 15 000 ден. единиц в месяц (ЧП = 325 000 – 250 000 – 40 000 – 20 000). Это величина прибыли не покрывает существующий взнос по кредиту. Погашение своих обязательств клиент осуществляет за счет «вымывания» товарно-материальных запасов. Данное предположение подтверждает и уменьшение величины товарных остатков.

Коэффициент прочности ТМЗ составит:

Таким образом, наш предприниматель 20 месяцев может поддерживать ликвидность бизнеса текущим объемом ТМЗ, при условии сохранения текущей ситуации. Так как до конца кредитного договора остается 10 месяцев, клиент должен справиться с текущей кредитной нагрузкой и бизнес продолжит функционировать.

Следующим этапом мы рассчитаем показатель ССК общий:

Собственный капитал клиента в бизнесе и вне бизнеса превышает все взятые на себя обязательства в 1,56 раза. Данный показатель в пределах нормы (больше 1).

Вывод к примеру:

Нарушение графика платежей вызвано ухудшением финансово-экономического состояния бизнеса клиента, что подтверждают и результаты мониторинга. Расчет показателей помог выявить глубину существующих трудностей и показал, что клиент при текущих бизнес-показателях должен справиться с текущей кредитной нагрузкой и сохранить при этом функционирующий бизнес. Поскольку существует проблема с показателями ликвидности, мы можем предложить клиенту пересмотр графика платежей, а именно, разбить взнос на две (или три) части, что позволит сократить период аккумулирования денежных средств.

Второй возможный вариант – это совместно с клиентом определить удобную дату (день месяца) для погашения взноса, на которую не приходятся другие платежи. При этом необходимо в дальнейшем регулярно проводить мониторинг для недопущения возникновения проблемной задолженности в случае ухудшения бизнес-показателей.

Применение рассмотренных в данной статье финансовых показателей совместно с набором финансовых инструментов, используемых в финансово-экономическом анализе, помогут выявить проблемы и сложности в бизнесе клиента, а, следовательно, своевременно отреагировать на изменение текущей ситуации и оперативно принять меры по недопущению возникновения просроченной задолженности или по ее урегулированию в случае возникновения.