Традиционные (связанные с доходностью) проблемы финансовых учреждений при обслуживаниималых и средних предприятий

Малые и средние предприятия (МСП) составляют основу экономики большинства стран. На их долю приходится около 90% всех предприятий в мире и, как правило, большинство создаваемых в стране рабочих мест. Хотя размер и потенциал глобального рынка банковских услуг для МСП огромен, доступ к финансовым услугам, отвечающим запросам МСП, по-прежнему остается для них серьезной проблемой во всех регионах, включая Центральную Азию. Сохраняется так называемый «разрыв в финансировании МСП», при котором предложение отстает от спроса, который по оценке Всемирного банка составляет 8,1 триллиона долларов США.1

Многие финансовые учреждения все еще считают для себя затруднительным эффективно и прибыльно обслуживать сегмент МСП. Хотя на то есть несколько причин, в первую очередь, дефицит финансирования МСП связан с тремя взаимосвязанными расходами, с которыми сталкиваются финансовые учреждения и которые представляют проблему, присущую работе с МСП:

Информационные издержки. МСП очень разнородны, имеют разные степени формализации и, как правило, менее прозрачны, чем более крупные компании, из-за отсутствия надежной и доступной финансовой информации. Это приводит к значительной информационной асимметрии для финансовых учреждений, которые не всегда могут полагаться на официальную финансовую отчетность, отчеты о кредитных историях и другую документацию. Все это существенно увеличивает стоимость оценки кредитного риска. В результате, многие финансовые учреждения в значительной степени полагаются на залоговое обеспечение, что становится препятствием к получению кредита для многих, в особенности небольших, МСП. Это является проблемой и для стран Центральной Азии, где размер залога, необходимого для получения кредита МСП, варьируется, начиная со 170% от суммы кредита в Таджикистане до 227% в Монголии.2

Транзакционные издержки. Помимо информационной асимметрии, существует проблема относительных транзакционных издержек при обслуживании МСП, которые могут быть выше, чем издержки, связанные с обслуживанием более крупных или корпоративных клиентов. Это может объясняться относительно фиксированными затратами/накладными расходами на одну транзакцию при большом количестве мелких сделок, а также такими факторами, как расстояние (к примеру, МСП потенциально находятся дальше от филиалов), более высоким процентом отказов по кредитам МСП из-за более высокого кредитного риска и т.д.

Альтернативные издержки. Даже если финансовые учреждения выявят потенциал доходности при адекватном подходе к кредитованию МСП, в абсолютном выражении фактическая рентабельность обслуживания МСП может быть гораздо менее привлекательной в сравнении с более крупными корпоративными или розничными клиентами или в некоторых ситуациях – в сравнении с предприятиями госсектора. В условиях ограниченного капитала или человеческих ресурсов финансовые учреждения могут счесть альтернативные издержки от перенаправления усилий на работу с МСП слишком высокими. Проще говоря, почти на всех рынках кредитование МСП редко становится «лакомым кусочком» для финансовых организаций.

С учетом уникальности проблем прибыльного обслуживания МСП, наиболее успешные поставщики финансовых услуг для МСП инвестировали силы и средства в разработку целевого подхода, при котором финансирование МСП было выделено в отдельный сегмент, или центр прибыли, с персоналом, продуктами и процедурами, ориентированными на МСП. Такой подход обычно требует значительных инвестиций и усилий. В результате любая стратегия, подход или технология, которые с успехом могут (без особых на то затрат) снизить указанные выше издержки или риски при кредитовании МСП, могут сыграть положительную роль в содействии финансированию МСП и позволить финансовым учреждениям работать с сегментом малого и среднего бизнеса более прибыльно.

Цель этого документа - показать, как подход, ориентированный на производственно-сбытовые цепочки (ПСЦ), может помочь финансовым учреждениям расширить охват финансирования МСП и повысить рентабельность. Этот подход подразумевает, что финансовое учреждение имеет понимание ПСЦ и то, какое положение в этих цепочках занимают МСП по отношению к зачастую более крупным якорным предприятиям.

Ни одно предприятие не существует в изоляции от других: что такое ПСЦ?

Но сначала поговорим о том, что представляет собой ПСЦ.

ПСЦ может быть определена как совокупность всех видов деятельности и участников, необходимых для создания, производства и доставки продукта или услуги. Согласно трактовке Международной организации труда (МОТ), любой продукт или услуга – это часть ПСЦ, будь то глобальная (транснациональная) или локальная (внутренняя) цепочка.3

Термин ПСЦ часто используется взаимозаменяемо с термином цепочка поставок, который исторически был больше связан с операционными аспектами бизнеса: закупками, производством и логистикой. Термин ПСЦ был впервые введен известным автором книг по экономике, гарвардским профессором Майклом Портером в 1985 году, и под этим термином больше подразумевается последовательность видов деятельности, которые поступательно повышают стоимость продукта или услуги на каждом следующем этапе, в итоге превращая их в конечный товар или услугу. Хотя традиционно анализ ПСЦ нацелен на стоимость, которую каждый отдельный бизнес (или бизнес-подразделение) добавляет к товару, сегодня концепция ПСЦ широко используется для рассмотрения целых производственных секторов (например, производство кофе или обуви).

Термин ПСЦ часто используется в сельскохозяйственном контексте, хотя не только. В таких цепочках выделяются процессы, участники и добавленная стоимость, которая создается в процессе поставки сельскохозяйственной продукции от фермера к конечному потребителю. Однако этот же термин применим и к другим контекстам и отраслям, в частности, к отраслям по переработке и изготовлению продукции, в которых участвует множество субъектов и разных видов деятельности на разных уровнях (например, в самолетостроении или производстве мобильных телефонов), или в менее технологичных отраслях (как, например, производство продуктов питания или небольших изделий).

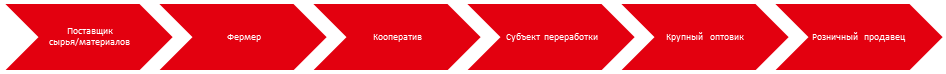

Рис. 1: Пример производственно-сбытовой цепочки в контексте переработки урожая

Независимо от используемой терминологии, все финансовые учреждения, несомненно, понимают, что большинство их бизнес-клиентов, включая МСП, являются частью бизнес-цепочек с начальным звеном (поставщики) и конечным звеном (покупатели/ потребители), и что успех их бизнес-клиентов (равно как и кредитный риск самого финансового учреждения) в значительной мере зависит от всех участников цепочки. Перспективный взгляд на всю ПСЦ в целом полезен для лучшего понимания отношений между ее участниками, а также последовательности всех видов деятельности в цепочке.

ПСЦ могут быть национальными (внутренними) или транснациональными/ глобальными, то есть охватывающими несколько стран. В странах Центральной Азии большинство МСП сосредоточены на внутреннем рынке, поэтому в этом документе мы будем говорить о внутренних ПСЦ.

Финансирование на основе ПСЦ

Ключевой особенностью нескольких ПСЦ является наличие крупного, так называемого якорного бизнеса, или якорного предприятия. Такой бизнес, как правило, представляет собой довольно крупную корпорацию, которая потенциально может быть аффилирована с транснациональной корпорацией. Такой бизнес имеет довольно рассредоточенные звенья вверху цепочки в виде нескольких не связанных друг с другом поставщиков (например, несколько МСП-поставщиков), или рассредоточенные последующие звенья внизу цепочки в виде различных розничных торговцев МСП или оптовиков на выходе. В зависимости от положения якорного бизнеса в цепочке (ближе к началу или к концу), такие цепочки часто различают, как цепочки, ориентированные на покупателя, или цепочки, ориентированные на производителя.

Хотя анализ, как правило, в значительной мере фокусируется на товарах, производимых цепочкой, полезно взглянуть на ПСЦ, как на последовательность связей между игроками (особенно, вокруг якорного предприятия), через которые они осуществляют регулярный и предсказуемый обмен:

- товарами и услугами – сверху вниз, вплоть до конечного потребителя;

- финансами и фондами – снизу вверх, к производителям и поставщикам;

- информацией – двусторонний обмен, который не всегда фиксируется или консолидируется.

Очень немногие ПСЦ характеризуются мгновенными расчетами по сделкам, и поэтому кредит является естественной и важной составляющей почти всех ПСЦ. Участники ПСЦ, особенно якорные предприятия, часто предоставляют другим участниками кредиты в какой-либо форме, в некоторых случаях даже долгосрочные кредиты, которые иногда могут предоставляться или погашаться в натуральной форме.

В таблице 1 представлена информация о доле компаний, использующих банковские кредиты и кредиты поставщиков/клиентов для финансирования оборотного капитала в четырех странах Центральной Азии. Во всех четырех странах эти показатели ниже среднемирового уровня.

Таблица 1: Ключевые показатели стран Центральной Азии

|

|

Казахстан |

Кыргызстан |

Таджикистан |

Узбекистан |

Все страны |

|

% фирм, имеющих банковский кредит или кредитную линию |

17.2% |

25.8% |

18.0% |

22.2% |

33.1% |

|

% фирм, использующих банковские кредиты для финансирования оборотного капитала |

13.2% |

18.8% |

12.8% |

23.7% |

30.0% |

|

% фирм, использующих кредиты поставщиков/покупателей для финансирования оборотного капитала |

20.7% |

6.4% |

12.4% |

2.9% |

29.5% |

Источник: Обзор деятельности предприятий “Enterprise Surveys”, подготовленный Всемирным банком4

Наличие взаимных товарно-денежных и информационных потоков между участниками создает возможность для финансовых учреждений финансировать такие ПСЦ.

Вобравшие в себя лучшую практику подходы финансовых учреждений к кредитному анализу ММСП и андеррайтингу фокусируются на отдельном предприятии МСП с целью определить его способность и готовность к погашению кредита. При таком подходе каждое предприятие МСП рассматривается, как правило, как самостоятельная организация. При этом исчерпывающий анализ субъектов ПСЦ, стоящих выше и ниже данного МСП по цепочке, обычно проводится только в том случае, если МСП сильно зависит от какого-то конкретного поставщика/покупателя или контракта, т. е. если потенциально имеется высокий риск концентрации.

В отличие от такого подхода, финансирование на основе ПСЦ (ФПСЦ), является более целостным подходом. Он направлен на то, чтобы понять общую структуру и характер ПСЦ, выявить элементы цепочки с неоптимальным финансированием, в частности, где имеется дефицит ликвидности, а затем определить возможности для предоставления предприятиям внутри цепочки выгодных финансовых продуктов и услуг.

Эффективные подходы к ФПСЦ обычно направлены на достаточно тесно интегрированные и стабильные ПСЦ, которые, как правило, строятся вокруг одного или нескольких якорные предприятий, зачастую уже являющихся клиентами финансового учреждения. Финансовое учреждение стремится использовать якорное положение таких предприятий для снижения риска и предоставления финансовых услуг поставщикам или покупателям.

Якорные предприятия часто сами предоставляют финансирование участникам ПСЦ как средство, обеспечивающее стабильность и своевременность поставок, повышающее лояльность и стимулирующее продажи. Идея передать финансирование на «аутсорсинг» специализированному финансовому учреждению может быть привлекательной для таких якорных предприятий по разным причинам, в том числе по таким, как высвобождение оборотного капитала и повышение ликвидности, сокращение административных и транзакционных издержек, снижение рисков для баланса, упрощение сбора платежей, получение комиссионного дохода и т.д.

Кроме того, хотя часто ПСЦ изображаются линейно, имеет смысл рассмотреть более широкую сеть, то есть всю экосистему, участников, которые косвенно связаны с основной цепочкой, включая поставщиков оборудования, поставщиков логистических услуг, информационные службы, сотрудников, регулирующие органы и прочее. Сосредоточив внимание на экосистеме в целом, финансовые учреждения могут использовать существующих клиентов и их расширенные сети для более эффективного охвата новых клиентов и перекрестных продаж продуктов (например, платежей, зарплатных проектов, аккредитивов и т.д.).

Ценность сотрудничества: партнерство с участниками ПСЦ

Как правило, в рамках ФПСЦ создается некая форма стратегического партнерства между финансовым учреждением и одним или несколькими участниками цепочки – как правило, якорными предприятиями - для сокращения транзакционных издержек и снижения рисков, которые в противном случае затруднили бы доступ к получению традиционных финансовых услуг.

Через такое партнерство якорное предприятие может предложить финансовым учреждениям следующее:

- Информацию. Якорное предприятие может предоставлять важную информацию об МСП и о других участниках, стоящих выше или ниже по ПСЦ, включая рекомендации или взаимное представление, скрининг заемщиков, данные о транзакциях, данные по конкретным секторам, верификацию договоров и сопутствующей документации (например, закупочные ведомости или счета-фактуры), информацию о потребностях в кредитах и т. д. Такая информация может помочь финансовым учреждениям выявлять и оценивать потенциальных клиентов, позволяя им отдавать часть функций кредитной оценки «на аутсорсинг».

- Посредничество в проведении сделок. Якорное предприятие может быть посредником при проведении финансовых транзакций: например, путем прямой поддержки при выдаче кредитов, либо совместного подписания, или создания схем обратного факторинга и т. д.

- Гарантии. Якорное предприятие может предоставлять гарантии или участвовать в других механизмах разделения рисков (например, совместное подписание, схемы обратного выкупа) для снижения кредитного риска и косвенного содействия финансовым учреждениям в проведении сделок с МСП.

С точки зрения якорного предприятия, официальное или неформальное партнерство с финансовым учреждением может облегчить либо закупки, либо продажи/сбыт.5 Для финансового учреждения такое сотрудничество позволяет уменьшить информационную асимметрию и транзакционные издержки, а также расширить спектр услуг. Конкретный характер и глубина партнерства с одним или несколькими якорными предприятиями должны определяться в каждом конкретном случае финансовым учреждением на основе анализа ПСЦ и переговоров с якорным предприятием.

Потенциальные риски ФПСЦ

ФПСЦ несет в себе определенные потенциальные риски и проблемы для финансовых учреждений, которые также необходимо учитывать. Наиболее очевидная проблема-это риск концентрации, возникающий в результате наличия значительного объема задолженностей у субъектов одной ПСЦ или у ее якорного предприятия.

Поскольку несколько МСП, профинансированные на основе подхода ФПСЦ, могут быть частью одной и той же ПСЦ, серьезную проблему может представлять ковариативный (совместный) риск при наличии негативных внешних или иных факторов, одновременно влияющих сразу на несколько предприятий.

Еще одну проблему представляет системный риск, поскольку материализация специфического (несистемного) риска у одного из участников ПСЦ (особенно, у якорного предприятия) может вызвать эффект домино, затронув предприятия как сверху, так и снизу по цепочке. В результате могут пострадать связанные предприятия, вновь порождая ковариативный риск, особенно в цепочках с высокой взаимозависимостью между участниками.

В итоге подчеркнем, что очень важно проводить тщательный анализ ПСЦ для глубокого понимания связей между предприятиями цепочки.

Финансовые учреждения должны также тщательно рассматривать и устанавливать лимиты концентрации или задолженности для ПСЦ и секторов, чтобы снизить такие риски, а также со временем обеспечить надежные системы мониторинга и контроля над рисками.

Внедрение подхода: развитие ФПСЦ в финансовом учреждении

Итак, что может сделать финансовое учреждение для эффективного внедрения подхода ФПСЦ?

Для успешного применения методик ФПСЦ требуется четкое понимание природы ПСЦ и присущих им общих рисков, а также умение выявлять и оценивать подходящий якорный бизнес, с которым можно сотрудничать. Такой подход является отступлением от методики, при которой кредитные риски оцениваются отдельно по каждому заемщику МСП, что обычно приводит к более высоким первоначальным затратам для финансовых учреждений. Однако, если все сделано правильно, при использовании ФПСЦ есть потенциал для распределения издержек на большее число клиентов, при котором экономия достигается за счет увеличения масштаба путем сокращения издержек на отдельные транзакции.

Ниже приведены примерные шаги, с которых финансовые учреждения могут начать работать в этом направлении:

(1) Определить потенциальные якорные предприятия и их ПСЦ. Если исходить из того, что финансовое учреждение уже занимается кредитованием корпоративных клиентов и/или МСП, стоит начать с определения ПСЦ, в которых участвуют существующие клиенты финансового учреждения, особенно, если это потенциальные якорные предприятия. В качестве первого шага можно выделить более крупных или важных корпоративных клиентов, с учетом глубины, продолжительности и характера деловых отношений между финансовым учреждением и потенциальным якорным предприятием.

На основе этого первоначального анализа может быть составлен список потенциальных ПСЦ и якорных предприятий. Следует провести тщательный комплексный анализ потенциального якорного предприятия (или обновить предыдущий анализ) с целью понять не только само предприятие, но и всю ПСЦ, в которой оно участвует. Поскольку подходы на основе ФПСЦ обычно включают формальное или неформальное партнерство с якорным предприятием, уже на этом этапе следует проанализировать репутационные риски, которые могут вытекать из партнерства с данным якорным предприятием, а также потенциальную готовность или заинтересованность предприятия в сотрудничестве.

Преимущество использования существующих клиентов/секторов в качестве отправной точки заключается в том, что финансовое учреждение или его сотрудники уже могут обладать определенными знаниями и/или опытом работы в соответствующем секторе.

(2) Составить карту целевых ПСЦ. Наличие сильного потенциального якорного бизнеса не обязательно указывает на идеальную целевую ПСЦ. Финансовые учреждения должны преимущественно сосредоточиться на цепочках с высокой степенью интеграции и с более высоким уровнем ликвидности. При прочих равных условиях, чем теснее связи в ПСЦ, тем стабильнее взаимные потоки товаров, услуг, ликвидности и информации между участниками, и тем ниже риск дефолта конкретного бизнеса в цепочке.

Таким образом, финансовые учреждения должны «составить схему» ПСЦ, выделив якорное предприятие и других участников, связи между ними (их сильные стороны) и потенциально слабые места. На этом этапе финансовое учреждение должно постараться убедиться в том, что определенный на первом этапе потенциальный якорный бизнес действительно является в цепочке ведущей компанией, демонстрирующей сильные переговорные способности с поставщиками и покупателями МСП.

Также следует учитывать количественные и качественные показатели ПСЦ, в том числе: динамику развития за последнее время и структурные изменения в секторе/отрасли, стабильность производства, волатильность цен, зависимость от внутренних/внешних рынков, стабильность финансовых потоков, вопросы политики/риски, формализация отношений, способность к переговорам и т. д.

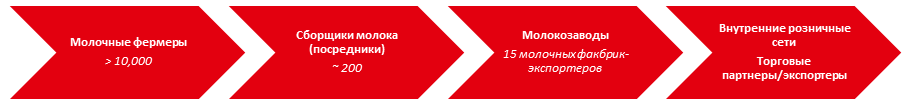

Кейс 1: ПСЦ в молочном производстве в Кыргызской Республике6

Очевидно, что разные страны имеют разные ПСЦ. Например, каждая страна Центральной Азии имеет свои доминирующие отечественные отрасли и преобладающие ПСЦ. Возьмем в качестве примера Кыргызстан. В Республике ключевой ПСЦ является ПСЦ в сфере молочного производства, которая поставляет молочную продукцию как на внутренний рынок, так и на экспорт.

Большую часть цельного молока в Кыргызской Республике (70%) поставляют мелкие семейные фермы в сыром (не переработанном) виде. Хотя годовой объем надоев молока составляет 1,5 миллиона тонн, только 8-10% молока перерабатывается на молочных заводах.

В ПСЦ молочной продукции молокозаводы (15 из которых имеют право поставлять молоко в страны ЕАЭС) являются потенциальными якорными предприятиями, которые, как правило, скупают молоко у стоящих выше по цепочке сборщиков молока (посредников) и реализуют его через внутренние розничные сети или торговых партнеров/экспортеров. Основными экспортными рынками для переработанного молока и молочных продуктов (сливочного масла, сыра, йогурта, мороженого) являются Казахстан и Россия.

И фермеры, и сборщики молока стремятся получить более свободный доступ к финансированию и к более выгодным процентным ставкам, при этом молочные фермеры часто стараются по возможности покрыть значительную часть своих операционных расходов за счет финансирования. Подходы, основанные на ФПСЦ, открывают возможности для партнерства с молочными заводами, благодаря которому можно содействовать улучшению условий финансирования молочных фермеров и сборщиков молока в Кыргызской Республике.

Исходя из этого, финансовое учреждение должно обрести четкое понимание, как каждый участник цепочки увеличивает стоимость, а также каковы текущие финансовые потребности и особенности ведения бизнеса участников.

(3) Определить возможности для бизнеса. На базе схемы и информации о ПСЦ и, возможно, в сотрудничестве с якорным предприятием, финансовое учреждение может определить потенциальные точки входа и коммерческие возможности в рамках данной ПСЦ.

Такие возможности могут крыться в текущих потребностях в ликвидных средствах или в разрывах ликвидности, но также и в более долгосрочном финансировании активов. Кроме того, финансовые учреждения могут попытаться выявить возможности для перекрестных продаж или для предложения пакета продуктов участникам ПСЦ.

Типичные инструменты ФПСЦ включают:

- Краткосрочные и среднесрочные кредиты (например, кредитные линии);

- Лизинг оборудования;

- Среднесрочный и долгосрочный кредит (например, на финансирование закупок оборудования);

- Обслуживание текущих счетов и расчетно-кассовые операции (например, зарплатные счета, пос-терминалы);

- Финансирование под дебиторскую задолженность (например, факторинг, дисконтирование векселей, форфейтинг, обратный факторинг);

- Финансирование под залоговое обеспечение (например, финансирование по договорам РЕПО, финансирование под складские свидетельства, финансирование под залог ТМЗ);

- Аккредитивы и гарантийные письма;

- Страхование;

- Производные финансовые инструменты (фьючерсы, форвардные контракты, опционы, свопы).

На этом этапе также может быть определен формат сотрудничества с якорным предприятием. Какую услугу будет предоставлять (если это оговорено) якорное предприятие (например, предоставление данных, гарантий, рекомендаций) и что оно получит взамен (например, комиссионные, скидки, брендинг и т. д.)?

(4) Утвердить целевые показатели и лимиты концентрации. Финансовое учреждение должно установить параметры риска (лимиты по портфелю), а также определить подход к мониторингу риска, чтобы гарантировать соблюдение этих лимитов на уровне портфеля. В то же время должны быть установлены целевые показатели, чтобы побудить сотрудников финансовых учреждений к достижению эффекта масштаба и использованию возможностей ПСЦ.

(5) Внедрить и постепенно адаптировать подход. Хотя финансовое учреждение может пожелать опробовать подход в рамках одной или небольшого количества ПСЦ, в идеале, стоит рассматривать большее число цепочек (и якорных предприятий) с целью диверсификации и установления лимита финансирования на один сектор или на одну ПСЦ. Также следует рассмотреть дополнительные пути максимально широкого по возможности охвата всей экосистемы вокруг ПСЦ.

ФПСЦ в эпоху цифровых технологий7

Хотя подходы и концепции ФПСЦ едва ли новы, появление новых цифровых инструментов и технологий, в том числе приведших в последние годы к гигантскому прорыву в сфере доступа к информации и обработки данных, создало для инновационных финансовых институтов новые возможности для изучения схем ФПСЦ. Потенциальная ценность таких цифровых подходов к ФПСЦ возросла в связи с ускорением перехода на цифровые технологии во всем мире по причине глобальной пандемии COVID-19.

Переход на цифровые технологии в цепочках поставок способствует более высокой прозрачности и доступности данных.

Более широкое использование цифровых инструментов и коммуникационных каналов в ПСЦ повысило прозрачность и доступность данных о физических и финансовых транзакциях. Те операции, которые до сих пор выполнялось физически (документы на бумажных носителях, оплата наличными, личное присутствие), все чаще на каждом этапе фиксируются или контролируются в цифровом формате: подписание контракта, заказ, отслеживание товаров, доставка, продажа, платежи и т.д. В результате данные о частоте покупок и продаж, о взаимодействии с поставщиками и клиентами, об оборачиваемости запасов стали более доступными, что позволяет финансовым учреждениям все чаще применять индивидуальный и автоматизированный подход к оценке кредитного риска и принятию решений. Такая доступность данных может облегчить для якорных предприятий задачу предоставления подробной информации или поможет дополнить данные, предоставляемые якорным предприятием.

Трансформационное влияние платформ

Более широкое применение разнообразных цифровых платформ создало дополнительные возможности для развития подходов на основе ФПСЦ. В прошлом такие подходы применялись лишь фрагментарно и в небольших объемах. Поскольку сегодня все больше транзакций проводится через цифровые платформы, которые дополнительно отслеживают и консолидируют информацию, финансовые учреждения могут, в частности, рассматривать такие платформы как партнеров, которые могут помочь выявлять участников ПСЦ и получать информацию, необходимую для предоставления финансирования ее участникам. Партнерство с цифровыми платформами поможет финансовым учреждениям получать подробные данные о транзакциях и другую нужную информацию, в некоторых случаях даже в режиме реального времени. В качестве примера можно привести платформы электронной коммерции, такие как Alibaba или Amazon, национальные центры электронного выставления счетов, платформы, предоставляемые финтех-компаниями и т. д.

Возможности для занятия лидирующего положения на многих рынках все еще сохраняются

ФПСЦ на основе цифровых транзакций уже начинает преобладать во многих странах мира, но все еще остается много возможностей для его продвижения, особенно, на развивающихся рынках, таких как страны Центральной Азии, а также в отношении сильно фрагментированных ПСЦ (в которых, например, много мелких производителей и покупателей, меньше повторных сделок). Благодаря более высокой доступности данных финансовые учреждения могут сократить свои информационные и транзакционные издержки и более эффективно предоставлять финансирование, дополнительно стимулируя участников ПСЦ к переходу на цифровые технологии и к цифровой интеграции.

Цифровая революция не только открывает новые возможности для финансовых учреждений, но и бросает новые вызовы. Потенциальные партнеры (например, финтех-компании, платформы) могут стать и конкурентами в предоставлении ФПСЦ, поскольку благодаря технологиям снизились барьеры для выхода на рынок, такие как, например, информационные затраты и транзакционные издержки.

[1] Дефицит финансирования ММСП: Оценка недостатков и возможностей для финансирования микро, малых и средних предприятий на развивающихся рынках. Доклад Международной финансовой корпорации (МФК), 2017 г.

MSME Finance Gap: Assessment of the Shortfalls and Opportunities in Financing Micro, Small and Medium Enterprises in Emerging Markets. International Finance Corporation (IFC), 2017. (https://openknowledge.worldbank.org/handle/10986/28881)

[2] Данные из доклада ОЭСР за 2017 г. «Повышение конкурентоспособности в странах Центральной Азии» (стр. 47)

As quoted in OECD 2017 “Enhancing Competitiveness in Central Asia” (p 47). (https://www.oecd-ilibrary.org/docserver/9789264288133-5-en.pdf?expires=1607683633&id=id&accname=guest&checksum=6128AC11281F3DAC0F5F5747CE96872F)

[3] Общее руководство по развитию производственно-сбытовых цепочек: Как создавать рабочие места и улучшать условия труда в целевых секторах (МОТ), русская версия 2017 г., с.2. (https://www.ilo.org/moscow/information-resources/publications/WCMS_577447/lang--ru/index.htm)

A Rough Guide to Value Chain Development: How to create employment and improve working conditions in targeted sectors (ILO), 2015, p. 2

(https://www.ilo.org/empent/areas/value-chain-development-vcd/WCMS_366005/lang--en/index.htm)

[4] www.enterprisesurveys.org, размещен 16.12.2020 г.

[5] Классический пример ФПСЦ, выгодный для всех трех сторон, - это когда финансовое учреждение предоставляет ссуду производителю (МСП) на основании контракта с его заказчиком (якорным предприятием), освобождая якорное предприятие от необходимости самому кредитовать производителя. У якорного предприятия высвобождается оборотный капитал, производитель получает более свободный доступ к кредиту (возможно, на более выгодных условиях), а финансовое учреждение получает нового клиента МСП при снижении операционных издержек.

[6] В данной врезке использованы адаптированные материалы из рабочих документов, подготовленных Институтом Азиатского банка развития: «Развитие финансирования МСП на основе производственно-сбытовых цепочек в странах ЦАРЕС, не имеющих выхода к морю: Кыргызская Республика», Канат Тилекеев, (ADBI, No. 972), 2019

The content of this box was adapted from: ADBI Working Paper Series, Leveraging SME Finance Through Value Chains in the CAREC Landlocked Economies: The Case of the Kyrgyz Republic, Kanat Tilekeyev, (ADBI, No. 972), 2019.

[7] Эта дискуссия возникла во многом под влиянием брошюры МФК «Технология и цифровизация для финансирования ПСЦ (МФК)», 2020

Technology and Digitization in Supply Chain Finance (IFC), 2020.